比尔·阿克曼(Bill Ackman)是美国对冲基金行业的明星人物,他被认为是一名激进投资者,有着“华尔街之狼”的称号。

他的激进投资的第一条规则就是“做出一个没人相信的大胆决定”。

去年因为疫情,他刷新了华尔街的赚钱记录,10天赚100倍;今年又因为押注通胀,再赚600%!通过两次宏观事件,疫情与通胀,阿克曼累计获得回报约35亿美元,合220亿元人民币。

“华尔街之狼”的进阶之路

1966年5月,阿克曼出生于纽约州查帕奎(Chappaqua),一个因聚居着美国政商各界名流而闻名的富裕郊区。1988年,他以优异的成绩获得哈佛大学社会研究学士学位;1992年,获得哈佛商学院MBA学位。

阿克曼是德系犹太后裔,父亲是纽约房地产融资公司Ackman-Ziff Real Estate Group的主席。在开启自己的事业以前,阿克曼曾追随父亲在房地产领域打拼。

毕业后,26岁的阿克曼与另一位哈佛校友David P. Berkowitz共同创立了对冲基金Gotham Partners。这家主要针对上市公司进行小额投资的公司尽管只存活到了2002年,且期间经历了不少挫折,但却为阿克曼今后在华尔街占有一席之地打下了重要基础。

1995年,Gotham Partners成立3年后,阿克曼与保险和房地产公司Leucadia National联手竞购洛克菲勒中心(Rockefeller Center),尽管未能赢得这笔交易,但这次竞购却使阿克曼名声鹊起,吸引了许多投资者的注意。到1998年,Gotham Partners管理的资产规模(AUM)已从3百万美元扩大至5亿美元。

然而在1997年,阿克曼犯下了一个致命错误,并最终导致了Gotham Partners的破产。由于投资了当时处于亏损状态的一个高尔夫球场运营商(后改名为Gotham Golf),Gotham Partners的债务大幅攀升,给投资者带来了大量损失。

Gotham Partners本打算通过与第一联合地产股权及抵押贷款投资公司(First Union Real Estate Equity and Mortgage Investments)合并,借助后者的现金流来偿还债务,但合并案在2001年被纽约州法院以保护少数股东利益为由驳回。

2002年,被一系列与外部股东诉讼纠纷搞得身心俱疲的阿克曼决定逐步关闭Gotham Partners(尽管后来纽约一家上诉法院推翻了纽约州法院反对合并的判决)。

尽管Gotham Golf的创业之路以失败告终,但阿克曼也从中吸取了重要的经验与教训,即尽量避开流动性较差的资产,以及投机属性较强的投资。

2003年,阿克曼用自己和前合伙人共同筹集的5400万美元创立潘兴广场广场资本。设立的第一年,公司就取得了巨大成功。gurufocus的数据显示,公司在2004年的回报率高达40%,相比之下,标普500指数的回报率则不到10%。

2007年,金融危机来袭,房地产市场破产,MBIA的股票和债务评级暴跌,其CDS价格从2002年13个基点狂升到2008年最高时的1200个基点。5年多的坚持,为阿克曼的基金赚到了11亿美元,让他一战成名。

2013年,阿克曼首次出现在福布斯的亿万富豪榜上。

去年疫情,10天赚100倍!

2020年新冠疫情爆发,嗅觉灵敏的阿克曼再次看到了机会。

在2020年股市崩盘之前,阿克曼花了2700万美元购买信用违约掉期(credit default swap,CDS),随后在不到一个月的时间内,他退出了对冲仓位,赚了26亿美元的收益,合166亿人民币。

“2020年3月3日,我们披露过当时已经买入了大量的对冲头寸……3月23日,我们完成了对冲交易,比起成本的2700万美元,这笔投资为带来了26亿美元的收益,”阿克曼在去年3月25日一封给股东的信中如此说到,“这些收益也抵消了我们股票组合的浮亏。”

在那之后,阿克曼重新转为做多,用对冲交易所获得的绝大多数盈利增加现有持仓,包括Restaurant Brand,Lowe& #39;s,希尔顿以及伯克希尔哈撒韦公司,并斥资5亿美元购买Howard Hughes发行的新股。

在接下来戏剧性的股市复苏中,阿克曼又赚了10亿美元。简而言之,阿克曼用2700万美元的赌注为他和他的投资者净赚了36亿美元。

在比尔·阿克曼去年3月份的交易之前,历史上还没有人能够在10天内赚100倍,同时规模还如此之大。

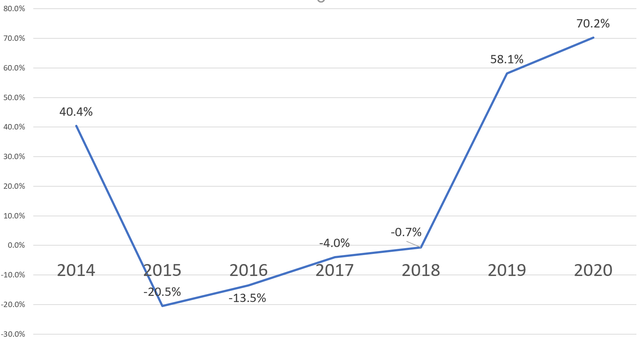

2020年,阿克曼旗下的潘兴广场基金全年总回报率达到70.2%,远远跑赢标普500指数16%的回报率,重回王者宝座。

潘兴广场基金回报率

今年通胀,再赚600%!

今年1月,阿克曼又对于一种新的趋势感到担忧。美国政府极度超前和积极的财政政策,叠加最为积极的货币政策。加之,疫苗问世后经济可能解封,压抑已久的人们想找乐子并会刺激消费,相当于超额货币配合前所未有的需求增长。

他认为,历史上,美国从来没有经历过零利率货币政策,也很难预期这样的政策所产生的经济后果,这必然会导致巨大的通货膨胀,也会面临提前的加息预期。

随即,潘兴广场开始用期权下注,做空较短期限的美国国债及部分十年期债券。他表示,建立头寸的价格非常便宜,其1.7亿美元的赌注,现在已价值约10亿美元。

阿克曼认为,当前的通胀可能不是暂时的,而是结构性变化的结果。向更清洁的能源转变和更高的工资水平,代价是高昂的,这些措施将助推通胀走高。

阿克曼在出席一场活动上表示,美联储超级宽松的货币政策已经对美国造成“经典泡沫(classic bubble)”,他认为美联储应该更快收紧货币政策以对抗通货膨胀。“每个指标都在亮红灯了!”他在会议上说道,“我们正处于美联储一手推动造成的泡沫之中。”他提到,房地产、艺术品市场和股市都在飙升。

在近期的季度电话会议上,阿克曼言简意赅的说明了做空的精要所在:

“我们不认为自己是宏观基金,但回顾过去的时候,在基金的历史上有几个时刻,我们对事物有一种与众不同的看法,”他解释说,”我们找到了一种不对称的方式来保护自己,并在此基础上赚取利润。”

阿克曼:我十分相信重仓投资

哥伦比亚大学商学院曾对比尔·阿克曼进行过专访。

阿克曼在专访中阐述过自己22年来的投资理论:

“我们有一个基本的评判标准,1.0是经典价值投资,投给那些从数据统计上看价格便宜的证券;2.0是辨别不同商业间品质上的不同;3.0是了解主动投资会对自己造成的影响。

最近又有了4.0,是要求你了解你所关注的公司,判断是否能用一个更好的团队将现有管理团队换掉,如果可以,你将创造出很大的价值,这就是22年来我的理论。”

阿克曼一直以来主做重仓投资,这是有一定风险的,但关于构建投资组合方面,却有自己的规划:

“我十分相信重仓投资。但它不仅仅是要依靠严密地分析来保护你的本金不受损失,更重要的是要靠那些你想要投资的公司决定的。如果你投资的公司有竞争优势,是持久、简单、可预测,有不断的现金流,那么重仓投资也可以保护你的财产。”

阿克曼对投资的预算是根据自己可以赔多少而定的。

基本上,对任何投资来说,他可以承受的损失是5%-6%。

阿克曼在选择一家企业主要看的方向是:

寻找一些可以抵御高质量的企业投资,它们可以抵御利率波动和大宗商品价格走高这类宏观因素的影响。他还会寻找一些经营不善的企业,通过自己的干预改变管理层,锁定价值。