利用公开信息捕捉黑马股

信息是股市不可缺少的因素之一,我国沪深股市更被投资者称之“消息市”,足以证明信息在我国股市中的重要性。每当年报、中报公布期间,有关上市公司的业绩、送配方案、重组方案等不同内容的小道消息便早早地流传于股市中,因为这些小道消息中有些在后来也有被证实的案例,所以更是受到了很多投资者的热爱,不辞辛苦地去打听消息,以其作为投资依据。

由于我国股市还处于初级阶段,在信息披露方面仍有许多不规范之处,通常是待到利好公布的时候,股价早已被事先知晓的主力炒得高高在上,利好一经公布,主力马上顺势出货,还美其名日为利好出尽。其实就是常说的“见光死”。正是因为信息不对称的原因,导致中小投资者宁愿去打探小道消息,也不去用心研究上市公司公开信息的怪现象。

其实,上市公司的公开信息并非真的没用,一些细心的投资者正是通过对其公开信息的认真分析、研究、追踪,才挖掘出一支支闪亮的黑马股。

需要我们注意的是,公开信息虽然重要,不过投资者在进行分析时也要结合技术走势、大盘状况等信息进行综合考量,方能提高胜算,我们需要高度重视的公开信息有以下几种。

一、股权转让

在沪深股市发展的历史上,每一支黑马股几乎都和股权转让方面的信息有一定的关联。由于股权转让会在一定程度上给原上市公司的主业带来变化甚至“转行”,给上市公司带来了从头至尾的变化。另一方面,每年的年报、中报公布前,总是有些上市公司“出让股权,转让资产”的公告,此动作会直接给上市公司带来收益,投资者需要多加留意。

二、资产置换

对股权转让而言,更加彻底的就是“资产置换”这一方式,常常发生在“ST”“PT”公司。我们所说的“资产置换”其实就是把原上市公司的劣质资产剔除,由另一方直接注入优质资产,快速提高上市公司的业绩,这类公司年报业绩的“成长性”通常好得让投资人看不明白。当然,置换方也不是活雷锋,不用您操心,其自然会在其他地方“找平”,这是不需要怀疑的。所以,投资者对那些重组后公布业绩奇好、股价高高在上的股票还是要持谨慎态度,不要一时被其好的一面所迷惑。

三、预亏、诉讼公告

管理方推出“预亏公告”,其目的其实就是为了控制过度投机炒作,但其真正实施起来却像当初的“ST股”一样,改变了其最初的意义,“预亏公告”时常成为庄家炒作的题材,每到年报、中报时一定准时“发作”,特别以中报为甚,形成了一道奇怪的风景。

四、职工股、转配股上市

很多投资者手中持有转配股或是职工股,这部分筹码成本非常低,有的几乎能忽略不计,一旦上市,一定会给二级市场带来相当大的压力。所以,很多投资者把这个消息看作“利空”也就不奇怪了。当广大投资者形成近乎一致的思维时,也就表示主力机构可能拥有了反方向操作的能力,当大家纷纷抛售之时,也是主力大肆收集兼并筹码的大好机会。所以,这些个股当日低开高走,放量之后屡创新高的走势,在操盘手看来也就十分正常了。

综上所述,投资者在面对纷繁的信息时,应该具备逆向思维的能力与逆向操作的勇气,才能战胜股市波动,使其脱颖而出。

平时要注意广泛、深入地收集个股的信息,对消息属实的个股进行深入、细致的调研,对于流传的小道消息要慎之又慎,因为主力要操作哪支股时是不会让普通的投资者知道的,等投资者知道时就是主力出货之时。

利用除权寻找黑马股

不少个股在拉升至一定的价位后,其绝对价位也不低,股权集中度比较高,由于主力持仓量较大,在较高的价位难以全部将股票抛掉,使得场外资金没有合适的切入点,资金搜集优质筹码的工作比较困难。因此,常会在股价上升后,让上市公司配合公布送股的利好消息。

在除权、除息后的一段时间里,如果多数人对该股看好,该只股票交易市价高于除权(或除息)的基准价,即股价比除权、除息前有所上涨,这种行情称为填权。

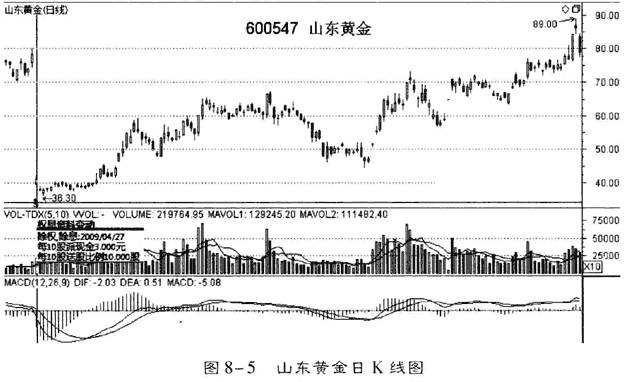

对短线投资者而言,在除权之后,买入后觉得风险比原来股价在高位时的风险小,甚至还会认为该股会有较大的填权空间。对主力而言,如果高位出货,高价位对一般投资者缺乏吸引力,可能接盘的人很少。因此在除权后并不会立即出货,等到股价稳定,尤其是大盘进入强势市场之后,主动会在盘中造成一种填权的气势,有的个股甚至填满权后还会继续上涨。以山东黄金(600547)除权之后的走势为例,如图8-5所示。

这类股票的介入需要以下两个条件:

(1)大盘位于极强的走势中,在大牛市时主力会充分利用除权后再填满权进行炒作;而在弱势市场巾,除权类的股票常会出现贴权的情况。

(2)介入成交量未放大的庄股。当发现某强庄股在除权后成交量极少,可以在其拉阴线的过程中介入,若该股在除权后成交量一下子放得过大,短线只有出局而不能买进。一般情况下,对前期在高位横向整理的强庄股,在其除权后,只要成交量仍然处于前期的水平,就可以逢低吸纳,随后在其成交量放出后出局。

对短线操作者而言,最重要的是如何捕捉跟随主力获利的机会,不但要抓到那些实力强大的强庄股,而且要找好跟进买入的最佳切入点,这样才能获利丰厚。

在除权类股票中,有的时候主力的实力不是很强,但为了达到出局的目的,有时主动在股价并未拉高的情况下也会放量出货,这种情况只宜卖出而不能短线介入。因此,对除权类股票的介入既要看其成交量的变化,同时还要研究该股在前一阶段的股性,对股性极佳的股票可以介入,而对股性呆滞的股票则不宜介入。

抓住重组股中的黑马股

重组股是股市中最重要的组成部分,也可以说是股市中长胜不衰的题材。在重组股中常常会诞生出涨幅惊人的“黑马股”来。但是,因为它的范围比较大,数量也比较多,所以有时难免会产生一些良莠不齐的现象。投资者在选股时应该重点关注下面几种重组股,以免造成失误。

(1)在上市公司公布的年报中,应注意观察前十大股东的排列构成。对于第一大股东持股比例较低的、前几大股东持股比例比较接近的股票,需要重点关注,这类股票重组的可能性会比较大。

(2)关注小盘的重组类个股。一般来说,小盘股重组的成本比较低,也比较容易被重组,而且便于庄家控盘和拉抬股价。在市场上,更容易受主流资金的垂青。一旦被主力选中,上升速度之快可想而知。

(3)关注因为国有股权的转让而给上市公司带来资金重组机遇的个股。

(4)要关注低价位的重组类个股,特别是在熊市中曾经严重超跌,而目前却涨幅不大的个股。以前有过涨幅翻番行情的重组股,大都是从股价较低时崛起的,这是在曾经出现过的现象。

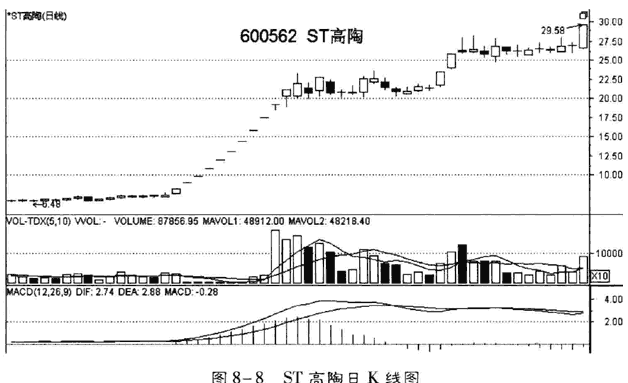

(5)关注那些业绩差、年度收益最多只能是微利的重组股。如果是一些亏损的或者是即将被特殊处理的就更好了。上市公司越是亏损或者是面临着被特别处理及退市等原因时,重组压力就越大,该上市公司也就越容易被重组,如图8-8所示。

我们在重点关注以上几种重组股的同时,还要掌握重组股的规律。那么重组股都具备哪些规律呢?以下从几个方面告诉了投资者最好的答案。

(1)经营上陷入困境的公司,最易成为重组的对象。

(2)股权转让是重组的前奏。新股东以转让股权的方式成为第一大股东,表明重组已开始。

(3)第一波行情不宜介入。第一波行情往往是知道内情的人入场抢筹码所致,随后必然会出现一次急跌洗盘的过程。

(4)第一波行情冲高之后急跌,伴随着基本面的利空消息,如公布亏损累累的报表等,这是最后的利空,该公司往往将各种潜亏全部计提,也因此出现最后一跌,可成为投资者参与的最佳时机。

选择重组股要特别把握以下几点:

(1)具有壳资源的价值是重组的前提。总股本和流通盘偏小,资产质量相对较好,债务包袱不过于沉重,重组起来才相对容易。

(2)上市公司的情况不断恶化,股价不断大幅下跌并创新低时,上市公司才有重组的愿望和动力,重组方才有利可图,庄家才会吸纳到足够的低廉筹码。

(3)重组方的实力、重组项目的含金量将决定股价后市的上升空间和潜力,非实质性的重组只是为了配合二级市场短炒一把,后市潜力不大。

(4)股价处于低位。

(5)随着公司上市变得容易后,是退出机制真正发挥效力的时候,上市公司壳资源的价值将不断降低,“咸鱼”将会变得越来越臭,这时候黑马股可能会更大,但不小心也可能会踩上一匹死马。