股民索赔•长园集团如何进行股票索赔

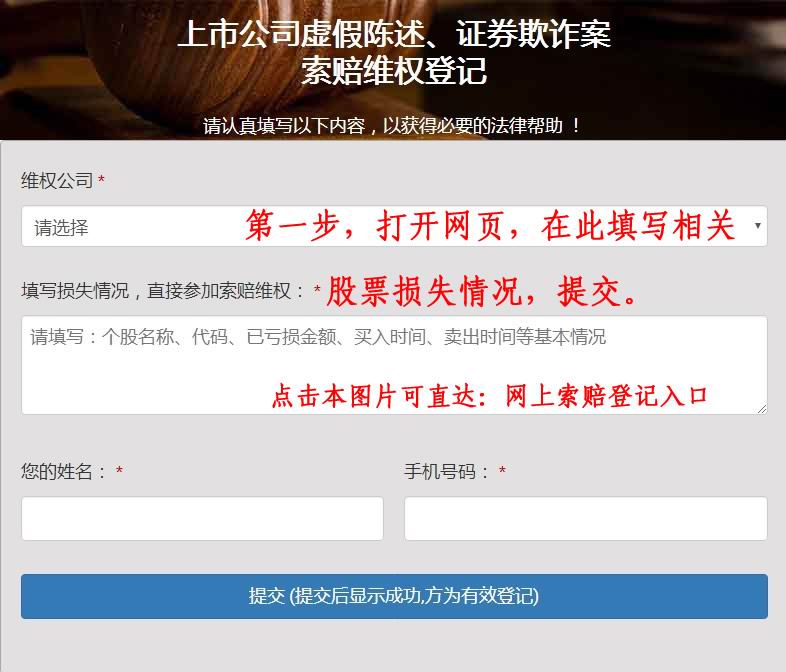

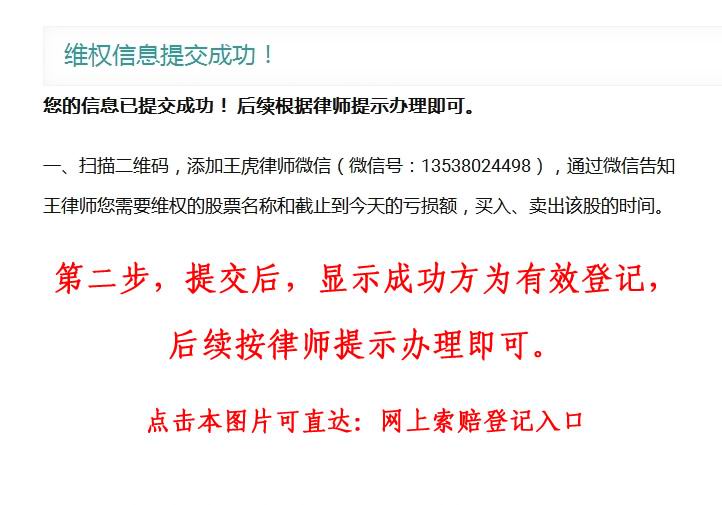

据7月5日来自专业办理证券索赔的“股盾网官网”证券诉讼律师团队最新消息:长园集团因信息披露违法违规遭到投资者索赔,目前已有部分投资者一审胜诉并获赔。因长园集团(600525)公司信息披露违法违规问题,2019年5月31日收到中国证监会《调查通知书》(深证调查通字【2019】114号,经一年多调查,2020年6月13日监管机构对公司出具《行政处罚决定书》。股盾网已启动长园集团投资者索赔登记,搜索“股盾网”可了解长园集团股票索赔详情并进行登记,凡是2017年3月14日至2018年12月25日期间买入长园集团(600525)股票,并于2018年12月25日持有该股票的投资者可参与索赔登记。

证监会经调查核实,长园集团子公司长园和鹰通过虚构海外销售、提前确认收入、重复确认收入、签订“阴阳合同”、项目核算不符合会计准则等多种方式虚增业绩,导致长园集团 2016年、2017 年年度报告中披露的财务数据存在虚假记载。证监会决定对长园集团警告,并处50万元罚款;对部分公司高管分别予以警告并施以不等金额的罚款。此外,证监会还出具《市场禁入决定书》([2020]1号),决定对直接责任人分别采取10、5、3年的证券市场禁入措施。

5月16日,深圳证监局对大华会计师事务所(特殊普通合伙)发文作出的〔2022〕3号《行政处罚决定书》引发市场关注,律师团队认为,此举对投资者索赔也有积极意义。大华所出具的长园集团2016年、2017年年度审计报告存在虚假记载。经查,长园集团控股子公司长园和鹰智能科技有限公司通过虚构海外销售、提前确认收入、重复确认收入、签订“阴阳合同”、项目核算不符合会计准则等多种方式虚增业绩,导致长园集团2016年、2017年年度报告中披露的财务数据存在虚假记载,监管机构已作出行政处罚。

5月23日晚间,长园集团发布《关于涉及诉讼事项的公告》,披露被投资者起诉情况。公司近日收到深圳市中级人民 法院送达的诉讼材料,272名投资者以证券虚假陈述责任纠纷为由对公司提请民事诉讼,涉案金额合计约为6000万元。投资者起诉的理由为长园集团2016 年、2017 年年度报告中披露的财务数据存在虚假记载, 被给予相应处罚。仍值得投资人注意的是,本月深圳证监局发布《行政处罚决定书〔2022〕3号》。该份决定书的处罚对象是大华会计师事务所(特殊普通合伙),系长园集团股份有限公司(以下简称长园集团)2016年、2017年年报审计机构。

股盾网律师团队提示投资者注意,股盾网律师团队已收到深圳中院关于长园集团案股民起诉的《受理通知书》,部分股民已经获赔,其他案件法院目前正在处理中,依据2020年3月1日实施的新《证券法》,对于因虚假记载、误导性陈述或者重大遗漏造成的投资者索赔,法律是支持的。长园集团因涉嫌信息披露违法违规,投资者或可发起诉讼索赔,争取挽回部分投资损失。

股盾网律师团队提示投资者注意,依据2020年3月1日实施的新《证券法》,对于因虚假记载、误导性陈述或者重大遗漏造成的投资者索赔,法律是支持的。长园集团因涉信息披露违法违规案,符合条件的投资者,可通过法律程序争取挽回部分投资损失。

对不少A股股民而言,“8·16光大证券乌龙指”事件是难忘的一课。由此引发的内幕交易赔偿系列案在此后数年接踵而至,并开创了中国司法史上判决内幕交易行为人承担民事赔偿责任的先例,使该案堪称“内幕交易民事赔偿第一案”。

那么,遇到内幕交易,股票投资者在具体索赔程序上,应该如何操作呢?上市公司长园集团违法违规造成成股民损失如何索赔?股盾网目前正在办理长园集团股票索赔案,投资者可查询股盾网已公开的信息,进一步了解详情。

长园集团股票索赔大概能赔多少,还要看案件的相关进展以及法院对违规违法事实的认定。股盾网目前正在办理长园集团股票索赔案,股盾网已公开发布长园集团股票索赔登记入口。

此外,股盾网公布的一些上市公司财务造假股民索赔成功的案例,投资者可以进行参考。股盾网律师团队办理长园集团股票索赔案,不成功不收律师费,彻底减轻股民负担,投资者可以免去后顾之忧,不用担心股票索赔律师费用问题,参与长园集团股票索赔省心省力。长园集团股票如何索赔,股盾网公开信息可供投资者参考。

首先来看谁有资格起诉。“针对内幕交易行为,投资者只有在内幕交易时间段内进行投资并因行为人的内幕交易行为遭受损失,才是民事索赔案件的适格原告。而投资者在非内幕交易时间段内的投资行为,则不能获得赔偿。”律师介绍。

再来看去哪里起诉。证券内幕交易责任纠纷属于侵权诉讼,根据民事诉讼法的相关规定,因侵权行为提起的诉讼,由侵权行为地或者被告住所地人民法院管辖。目前尚未有法律明确规定证券内幕交易责任纠纷的级别管辖问题,但实践中此类纠纷往往具有重大影响,因此上级法院往往会提审或者指定合适的法院管辖,比如前述“8·16”内幕交易事件引发的民事赔偿诉讼,就由上海市二中院提审。

不少投资人可能会有疑问,对于内幕交易民事赔偿案件,是否必须在行政处罚落地后才能起诉?

对此,依据2015年12月最高院发布的《关于当前商事审判工作中的若干具体问题》的意见,投资者在监管部门作出行政处罚决定前就可以提起诉讼,“能否起诉取决于是否满足民事诉讼法第119条规定的起诉条件”。

而与此同时,除非有相反证据或者监管部门作出的行政处罚决定被撤销,法院一般会采信监管部门作出的行政处罚决定。因此,选择在监管部门作出行政处罚决定后再起诉,可以减轻投资者诉讼时的举证责任。

虽然已有判决案例在前,但在实践中,因最高法至今未出台关于内幕交易侵权民事责任的司法解释,相关受损的投资者要通过诉讼维权索赔依然举步维艰。新《证券法》也未对内幕交易民事索赔的实体和程序性规则作出细致规定。“期待最高法出台类似于证券虚假陈述的司法解释,明确证券内幕交易案的起诉条件、原告资格认定、损失计算、因果关系认定等疑难问题的处理方法。” 律师表示。

法院如何确定内幕交易与投资者损失之间存在因果关系?目前来看,司法机关倾向于认为,在内幕信息具有价格敏感性的情况下,在内幕交易行为人实施内幕交易行为的期间,如果投资者从事了与内幕交易行为主要交易方向相反的证券交易行为,而且投资者买卖的是与内幕信息直接关联的证券、证券衍生产品或期货合约,最终遭受损失,则应认定内幕交易与投资者损失具有因果关系。

对于内幕交易给投资者造成的损失金额的计算问题,“8·16光大证券乌龙指”引发的内幕交易赔偿案件的判决书中给出了一个参考标准。

在该案中,法院认为,对于损失计算,由于目前我国法律法规尚无详细规定,应由人民法院根据内幕交易所涉及交易品种的特点、市场的状况,参照类似的国内外规定予以酌情认定。根据该案的特定情况,法院认为应以投资者在内幕交易时间段内的交易价格与基准价格的差额,乘以交易的具体数量,计算损失金额。对于基准价格如何确定,应当以内幕信息公开后的一段合理时间,相关交易品种价格对相关信息的反应结束后的价格为基准价格。

以该案中50ETF基金的投资者损失金额认定为例。法院酌情认定以十个交易日平均收盘价作为50ETF基金的基准价格。在计算损失的公式方面,由于ETF实行T+1交易规则,且该案内幕交易时间段较短,故法院采用以下简便计算原则:原告投资人在基准日及以前卖出证券的,其损失为买入证券总成交额与实际卖出证券总成交额之差。原告投资人在基准日之后卖出或者仍持有证券的,其损失为买入证券总成交额与以基准价格计算的卖出证券总成交额之差。总成交额以股数乘以交易价格计算,多次买入的累计计算。

对于投资人而言,如果拟通过民事诉讼程序对内幕交易行为人进行索赔,应从实体和程序两方面做好准备工作。

在实体上,股票投资者应前往开户的证券公司营业部打印开户确认单和资金对账单,并保存好汇款票据等相关凭证。而在程序上,投资者应在诉讼时效期限内提起诉讼。

证券内幕交易责任纠纷、证券虚假陈述责任纠纷适用三年普通时效,而需要注意的是,如果内幕交易行为发生在《民法总则》实施之前,且诉讼时效未满《民法通则》规定的两年诉讼时效的,投资者可主张适用《民法总则》关于三年诉讼时效期间的规定。股盾网目前正在办理长园集团股票索赔案,投资者可查询股盾网已公开的信息,进一步了解详情。以上就是法院《受理通知书》,投资者证券索赔,长园集团股票怎么办理股票索赔的具体内容,投资者可多加关注。